Los comerciantes sociales según el artículo 411 del Código de Comercio están obligados a la llevanza de la contabilidad, y para tales efectos deben llevar los registros contables y administrativos siguientes:

1. Contables:

- Diario

- Mayor

- Auxiliar

- Estados financieros, y los demás que sean necesarios por exigencias contables o por ley, como por ejemplo el registro auxiliar.

2. Contables administrativos:

- Libro de actas de las juntas generales, en el cual se asentarán los acuerdos adoptados en las sesiones respectivas.

- Libro de actas de juntas directivas o de consejos de administración, según la naturaleza de la sociedad y el régimen de administración adoptado o regulado por este código.

- Libro de registro de socios o de accionistas, según la naturaleza de la sociedad.

- Libro de registro de aumentos y disminuciones de capital social, cuando el régimen adoptado sea el de capital variable.

3. Tributarios contables:

- Libro de ventas a consumidor final o cuando tienen actividad exportadora Libro de ventas a consumidor final y detalle de exportaciones.

- Libro de ventas a contribuyentes o libro de ventas con comprobante de crédito fiscal.

- Libro de compras.

Cada uno de los registros contables obligatorios tiene su función respecto a las transacciones u operaciones económicas procesadas, mostrado a continuación:

LIBRO DIARIO O REGISTRO DIARIO

Es el registro contable principal de cualquier sistema contable, donde se anotan todas las transacciones u operaciones económicas que realizan las empresas.

En el libro diario se registran todas las transacciones u operaciones de la actividad económica de forma diaria, cronológica y para efectos de control de las anotaciones durante el año comercial, se utilizan períodos no superiores a un mes para acumular la información financiera.

La operacionalización de la actividad consiste en ir recogiendo día a día los documentos mercantiles y tributarios generados y recibidos, y las operaciones se contabilizan mediante asientos contables controlados con un sistema alfanumérico. Un ejemplo del formato y nomenclatura contable se muestra a continuación:

En resumen el libro diario se elabora por cada ejercicio económico, que normalmente coincide con el año natural. Se inicia con el registro de la situación inicial de la empresa (asiento de apertura), recoge las operaciones del año, y finalmente se cierra con un registro de la situación final del año (asiento de cierre).

Ejemplo de aplicación:

Iker Castro Aventura con NIT 0210-091113-102-4 y Ruth Estrada con NIT 0614-080676-102-5, el 2/11/2020, han iniciado un negocio de compra y venta de computadoras y accesorios, con denominación social COMPUTADORAS CATRO RUTH, S. A. DE C. V. con NIT 0210-021120-102-4, que puede abreviarse COMPUCARU, para lo cual suscribieron el capital de fundación de la sociedad en $100,000.00 cada uno, y en el acto de la constitución abrieron una cuenta corriente mancumada en el Banco Agrícola N° 12230-5, con la exhibición del 50% del capital suscrito cada uno según cheques certificados.

Registro contable en el libro diario:

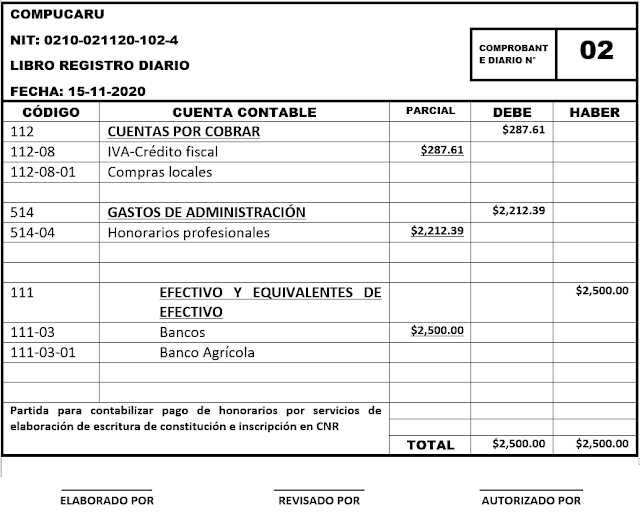

La sociedad COMPUCARU el día 15 de noviembre de

2020, cancela con cheque honorarios al abogado que le elaboró la elaboró y

registró en Centro de Nacional de Registros (CNR) escritura de constitución por

valor total de $2,500.00 incluyendo IVA, según comprobante de crédito fiscal

recibido N° 125 de esa misma fecha. En respuesta al formulario F-210 presentado

a la Dirección General de Impuestos Internos, para inscribirse en registro de

contribuyentes IVA fue categorizado como contribuyente mediano y el abogado que

le prestó los servicios notariales está calificado como contribuyente pequeño,

por lo que no aplica retención IVA en la compra del servicio notarial.

Registro contable en el libro diario:

LIBRO

MAYOR

Es el libro que agrupa las cuentas de la

contabilidad de una empresa. En esta herramienta contable se pueden observar el

movimiento de cada una de las cuentas que tiene el catálogo de cuentas según el

sistema contable autorizado.

El libro mayor se sustenta principalmente en el

registro diario de las transacciones u operaciones económicas de una empresa y

su movimiento permite conocer los saldos de las cuentas durante el ejercicio

contable, proporcionando información resumida

a la entidad al final del día, de una semana, de un mes o del ejercicio.

Al final del año con los saldos que reporta este libro se confeccionan los

estados financieros.

Ejemplo de aplicación:

Para mostrar las anotaciones en el libro mayor

se toma los asientos de diario 1 y 2.

REGISTROS

AUXILIARES

Los libros contables son aquellos en los que se

refleja la información financiera de la empresa, es decir, donde se anotan

todas las operaciones que se realizan en la misma durante un determinado

período de tiempo, pueden ser de carácter obligatorio como el mayor o auxiliar,

y voluntario como el registro auxiliar, y deben ser legalizados periódicamente.

Los libros auxiliares son aquellos en lo que se

registra de forma detallada o minuciosa los valores y la información que se ha

registrado en los libros principales diario y mayor. Aspectos importantes a destacar

son:

- Llevan el registro de las operaciones realizadas cronológicamente.

- Dan detalles de las actividades realizadas.

- Registran el valor del movimiento de cada cuenta y subcuenta de mayor.

- Ejemplo de aplicación:

Ejemplo de aplicación:

Para mostrar las anotaciones en el registro

auxiliar se toma los asientos de diario 1 y 2, para las cuentas de efectivo y

equivalentes de efectivo, y capital social.

REGISTROS

DE CONTROL IVA

Los sujeto pasivos del IVA en calidad de contribuyentes

y/o responsables, están obligados por el Código Tributario a la llevanza de

registros para el control de las operaciones de ventas y compras, según los

formatos propuestos en anexo al presente artículo.

LIBROS

ADMINISTRATIVOS

Las decisiones de los sucesos o acontecimientos

más importantes del negocio o de la vida de las empresas quedan plasmadas en

los libros sociales o administrativos que prácticamente reflejan la historia financiera

administrativa de la empresa como acuerdos, reparto de beneficios o utilidades,

aumentos o disminuciones de capital, compra y venta de acciones, salida o

entrada de nuevas acciones. Modelos de los referidos libros se presentan en

anexo al presente artículo.

En términos generales la CONTABILIDAD

FINANCIERA es una actividad que parte de hechos o transacciones económicas, que

inicia con la información financiera recolectada de las diferentes áreas del

negocio o entidad, ordenadas, clasificadas, analizadas, codificadas y resumidas,

sustentadas en los diferentes libros contables y administrativos, constituyen

la base para convertirlos en reportes financieros a ser utilizados por personas

interesadas en ella, para tomar decisiones oportunas y adecuadas. Los reportes

financieros aludidos son los mencionados a continuación:

- Estado de Situación Financiera que normalmente hemos conocido como Balance General.

- Estado Resultado uno solo o integral.

- Estado de Cambios en el Patrimonio.

- Estado de Flujo de Efectivo.

- Las notas que son parte integrante de los estados financieros.

Para efectos de presentar y revelar la

información financiera en los reportes citados, a los hechos económicos

surgidos en el quehacer de la actividad empresarial, en su proceso ha pasado

por diferentes criterios, fundamentos o principios, que requieren las normas

técnicas para el registro de las operaciones (regulación NIIF en el ámbito

completo o para pequeñas o medianas entidades).

Para efectos de fundamentar lo anterior los

comerciantes están obligados a los requerimientos mercantiles, siguientes:

1. La

llevanza de contabilidad formal organizada de acuerdo con alguno de los

sistemas generalmente aceptados, o contabilidad para los que sus activos en

giro no son menores a $12,000.00

2. Utilizar los

sistemas generalmente aceptados en materia de contabilidad y aprobados por

quienes ejercen la función pública de auditoría.

3. Llevar la

contabilidad en hojas separadas y efectuarlas anotaciones en el diario en forma

resumida y también podrán hacer uso de sistemas electrónicos o de cualquier

otro medio técnico idóneo para registrar las operaciones contables.

4. Llevar la

contabilidad en el país, incluyendo las agencias, filiales, subsidiarias o

sucursales de sociedades extranjeras.

5. Los

registros obligatorios deben llevarse en libros empastados o en hojas

separadas, todas las cuales deben estar foliadas, y ser autorizadas por el contador

público autorizado que hubiere nombrado el comerciante. Tratándose de

comerciantes sociales, será el auditor externo quien autorizará los libros o

registros, debiendo el administrador designado en los estatutos, avalar dicha

autorización.

6. Las hojas

de cada libro deberán ser numeradas y selladas por el contador público

autorizado, debiendo poner en la primera de ellas una razón firmada y sellada,

en la que se exprese el nombre del comerciante que las utilizará, el objeto a

que se destinan, el número de hojas que se autorizan y el lugar y fecha de la

entrega al interesado.

7. Los

comerciantes deben asentar sus operaciones diariamente y llevar su contabilidad

con claridad, en orden cronológico, sin blancos, interpolaciones, raspaduras,

ni tachaduras, y sin presentar señales de alteración.

8. El

comerciante deberá establecer, al cierre de cada ejercicio fiscal, la situación

económica de su empresa, la cual mostrará a través del balance general y el estado

de pérdidas y ganancias.

9. El balance

general, el estado de resultados y el estado de cambio en el patrimonio de

empresas, deberán estar certificados por contador público autorizado, debiendo depositarse

en el registro de comercio para que surtan efectos frente a terceros. Sin su

depósito, no harán fe. El balance, los estados de resultado y de cambio en el

patrimonio, serán acompañados del dictamen del auditor y sus anexos, para

efectos de información sobre la consistencia de las cuentas respectivas.

10. Los

comerciantes y sus herederos o sucesores conservarán los registros de su giro

en general por diez años y hasta cinco años después de la liquidación de todos

sus negocios mercantiles.

Las disposiciones mercantiles tratadas se

encuentran requeridas en los artículos 40 y 435 y siguientes del Código de

Comercio.

En el ámbito tributario, los comerciantes

obligados a llevar contabilidad por su actividad mercantil, también deben

cumplir regulaciones impositivas respectos de los tributos municipales,

aduaneros e internos. En este último ámbito, deben cumplir con exigencias

legales establecidas en la Ley de Impuesto sobre la Renta, Ley de IVA y Ley de

Impuesto sobre los Productos del Tabaco entre otros, según las actividades

empresariales. El cumplimiento tributario implica realizar los pagos de

impuestos; así como, ser sujetos obligados al cumplimiento de formalidades

administrativas requeridas por el Código Tributario salvadoreño, entre las

cuales se mencionan algunas:

· Llevar

contabilidad formal de acuerdo con lo establecido en el Código de Comercio y

leyes especiales.

· Complementarse

la contabilidad con los libros auxiliares de cuentas necesarias y respaldarse

con la documentación legal que sustente los registros, que permita establecer

con suficiente orden y claridad los hechos generadores de los tributos

establecidos en las respectivas leyes tributarias.

· Los

asientos se harán en orden cronológico, de manera completa y oportuna.

· Las operaciones serán asentadas a medida que

se vayan efectuando, y solo podrá permitirse un atraso de dos meses para

efectos tributarios.

· No podrá

modificarse un asiento o un registro de manera que no sea determinable su

contenido primitivo.

· Las partidas

contables y documentos deberán conservarse en legajos y ordenarse en forma

cronológica.

· Las

partidas contables deberán poseer la documentación de soporte que permita

establecer el origen de las operaciones que sustentan.

· La

contabilidad podrá llevarse en forma manual o mediante sistemas mecanizados.

· Los

sujetos pasivos están obligados a exhibir la contabilidad en las oficinas de la

casa matriz o en el lugar que hayan informado que la mantendrán.

También existen otras obligaciones tributarias

para los comerciantes que transfieren bienes muebles corporales consistentes en

llevar registro de control de inventarios para establecer al final de cada

ejercicio o año terminado, las existencias físicas y el registro pormenorizado

de entradas y salidas bajo los métodos aceptados por la técnica contable.

Otro aspecto de incidencia tributaria contable

tiene que ver con el hecho de que los sujetos pasivos para efectos probatorios

deben respaldar las deducciones (costos, gatos y otras deducciones de ley) con documentos

idóneos y que cumplan con todas las formalidades exigidas

Para los comerciantes no obligados a llevar

contabilidad, importadores, inversionistas, representantes de casas

extranjeras, agentes aduaneros, industriales, profesionales liberales, artes y

oficios, agricultores y ganaderos, están obligados llevar con la debida

documentación, registros especiales para establecer su situación tributaria de

conformidad a lo que disponga el Código Tributario, respectivas leyes y

reglamentos impositivos.

Las disposiciones tributarias tratadas y

relacionadas con la contabilidad, se encuentran requeridas en los artículos 139

al 143 y del 200 al 210 del Código Tributario. En el caso de las leyes

especiales de Renta e IVA, aplicarían todos los artículos según las transacciones

o hechos económicos realizados por los comerciantes en calidad de sujetos

pasivos.